С 1 января 2010 г. гл. 24 "Единый социальный налог" НК РФ утрачивает силу (Федеральный закон от 24.07.2009 N 213-ФЗ). ЕСН будет заменен страховыми взносами на обязательное пенсионное страхование, обязательное медицинское страхование и обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством.

Новый порядок исчисления и уплаты страховых взносов будет регулироваться Федеральным законом от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования" (далее - Закон о страховых взносах).

Плательщиками страховых взносов признаются (п. 1 ст. 5 Закона о страховых взносах):

-

лица, производящие выплаты и иные вознаграждения физическим лицам: организации, индивидуальные предприниматели, физические лица, не признаваемые индивидуальными предпринимателями;

-

лица, не производящие выплаты и иные вознаграждения физическим лицам: индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой.

Важно, что федеральными законами о конкретных видах обязательного социального страхования могут устанавливаться иные категории страхователей, являющихся плательщиками страховых взносов (п. 2 ст. 5 Закона о страховых взносах).

Нетрудно предположить, что налогоплательщиков волнует вопрос: насколько изменится налоговая нагрузка?

Совокупная величина страховых тарифов составит 34% и будет применяться с 1 января 2011 г. к плательщикам, указанным в пп. 1 п. 1 ст. 5 Закона о страховых взносах. Структура тарифов выглядит следующим образом:

-

ПФР - 26%;

-

ФСС РФ - 2,9%;

-

ФФОМС - 2,1%;

-

ТФОМС - 3%.

Применение регрессивных ставок отменено. Однако с сумм выплат и иных вознаграждений в пользу физического лица, превышающих 415 000 руб. нарастающим итогом с начала расчетного периода, страховые взносы не будут взиматься. Предельная величина базы для начисления страховых взносов подлежит ежегодной (с 1 января соответствующего года) индексации в соответствии с ростом средней заработной платы в Российской Федерации (п. п. 4, 5 ст. 8 Закона о страховых взносах).

Проведем сравнительный анализ налоговых ставок ЕСН и новых страховых тарифов (табл. 1).

>"Таблица 1

Сравнительный анализ ставок ЕСН и страховых тарифов

| База на каждое физическое лицо нарастающим итогом с начала года, руб. | Налоговая нагрузка по ЕСН | Налоговая нагрузка по страховым взносам | ||||

| Ставки ЕСН (п. 1 ст. 241 НК РФ) | Ставки ЕСН, переведенные в проценты к общей базе (расчетно) | Сумма налога в руб. | Страховые тарифы (п. 2 ст. 12 Закона о страховых взносах) | Страховые тарифы, переведенные в проценты к общей базе (расчетно) | Сумма взносов в руб. | |

| 1 | 2 | 3 | 4 = 1 x 3 | 5 | 6 | 7 = 1 x 6 |

| До 280 000 | 26% | 26% | 0 - 72 800 | 34% | 34% | 0 - 95 200 |

| 280 001 - 415 000 | 72 800 руб. + 10% с суммы, превышающей 280 000 руб. | 26% - 20,795% | 72 800 - 86 300 | 34% | 34% | 95 200 - 141 100 |

| 415 001 - 600 000 | 72 800 руб. + 10% с суммы, превышающей 280 000 руб. | 20,795% - 17,46(6)% | 86 300 - 104 800 | 0% | 34% - 23,51(6)% | 141 100 |

| 600 000 - 2 415 000 | 104 800 руб. + 2% с суммы, превышающей 600 000 руб. | 17,46(6)% - 5,843% | От 104 800 до 141 100 | 0% | 23,51(6)% - 5,843% | 141 100 |

Из таблицы видно, что, когда Закон о страховых взносах заработает в полую силу, налоговая нагрузка на налогоплательщиков увеличится. Только для физических лиц, у которых доход за год составит более 2415 тыс. руб., она будет снижена. Очевидно, что таких случаев будет не так уж много.

Расчет предельной величины доходов произведен следующим образом:

141 100 руб. = 104 800 руб. + (X - 600 000 руб.) x 2%,

где X - предельная величина дохода, при которой и ЕСН, и страховые взносы будут равны.

Понятно, что если облагаемый доход будет выше рассчитанных 2415 тыс. руб., то сумма ЕСН будет больше, так как с величины, превышающей 600 тыс. руб., налогоплательщики исчисляют взносы в размере 2%, а по страховым взносам начисление прекращается при достижении дохода в размере 415 тыс. руб.

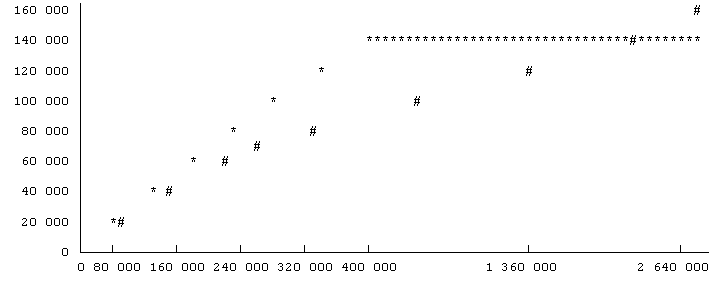

На графике показана налоговая нагрузка по ЕСН и страховым взносам в рублях при налоговой базе (ось X) от 0 до 3 млн руб.

Новшеством в Законе о страховых взносах является введение для индивидуальных предпринимателей, адвокатов, нотариусов, занимающихся частной практикой, не производящих выплаты и иные вознаграждения физическим лицам, нового порядка формирования базы по страховым взносам (табл. 2).

>"Таблица 2

| ЕСН | Страховые взносы | ||

| Норма | Порядок формирования налоговой базы | Норма | Порядок формирования налоговой базы |

| Пункт 3 ст. 237 НК РФ | Сумма доходов, полученных за налоговый период как в денежной, так и в натуральной форме от предпринимательской либо иной профессиональной деятельности, за вычетом расходов, связанных с их извлечением | Статьи 13, 14 Закона о страховых взносах | Стоимость страхового года, определяемая как произведение минимального размера оплаты труда (МРОТ), установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов (те же 34% в совокупности <1>), увеличенное в 12 раз. При этом если плательщик начинает деятельность в течение года, то Законом предусмотрено пропорциональное уменьшение стоимости страхового года. Нет обязанности исчислять и уплачивать страховые взносы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством в ФСС РФ |

--------------------------------

*1 В 2010 г. - 26% (п. 4 ст. 57 Закона о страховых взносах).

Что касается перечня случаев, когда страховые взносы не начисляются, то он остался практически таким же, как и для ЕСН, за исключением некоторых положений. Так, например, компенсация за неиспользованный отпуск будет облагаться страховыми взносами. Напомним, что согласно пп. 2 п. 1 ст. 238 НК РФ компенсации за неиспользованный отпуск не облагались ЕСН.

Как и ранее, не облагаются взносами в ФСС РФ любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера и авторским договорам. Пунктом 3 ст. 9 Закона о страховых взносах уточнено, что не облагаются договоры авторского заказа, договоры об отчуждении исключительного права на произведения науки, литературы, искусства, издательские лицензионные договоры, лицензионные договоры о предоставлении права использования произведения науки, литературы, искусства.

Не вошли в Закон о страховых взносах пресловутые положения п. 3 ст. 236 НК РФ, вокруг которых не умолкали налоговые споры. Напомним, что выплаты и вознаграждения (вне зависимости от формы, в которой они производятся) не облагались ЕСН, если:

-

у налогоплательщиков-организаций такие выплаты не относились к расходам, уменьшающим налоговую базу по налогу на прибыль организаций в текущем отчетном (налоговом) периоде;

-

у налогоплательщиков - индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты, или физических лиц такие выплаты не уменьшали налоговую базу по налогу на доходы физических лиц в текущем отчетном (налоговом) периоде.

Не перенесены в Закон о страховых взносах положения о налоговых льготах, закрепленные ранее ст. 239 НК РФ.

В связи с нововведениями возникает вопрос: сохранятся ли за налогоплательщиками, применяющими специальные режимы, налоговые преференции в части освобождения от уплаты страховых взносов (за исключением ПФР)? Нет. Федеральным законом N 213-ФЗ положения, согласно которым "спецрежимники" не платят ЕСН, исключены. При этом соответствующие налоговые нормы не дополнены положениями, в соответствии с которыми такие плательщики освобождаются от уплаты социальных взносов. Изменения коснулись плательщиков ЕСХН (п. 3 ст. 346.1 НК РФ), УСН (п. п. 2, 3 ст. 346.11 НК РФ), ЕНВД (п. 4 ст. 346.26 НК РФ) и вступают в силу с 1 января 2010 г.

Существенно изменится порядок обложения выплат иностранцам. Согласно пп. 15 п. 1 ст. 9 Закона о страховых взносах не подлежат обложению страховыми взносами суммы выплат и иных вознаграждений по трудовым договорам и гражданско-правовым договорам, в том числе по договорам авторского заказа в пользу иностранных граждан и лиц без гражданства, временно пребывающих на территории Российской Федерации.

Напомним, что ранее с таких выплат иностранцам приходилось платить ЕСН в полном объеме, несмотря даже на то, что иностранные лица, временно пребывающие на территории Российской Федерации, не являются плательщиками пенсионных взносов (п. 1 ст. 7 Федерального закона от 15.12.2001 N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" (в ред. от 18.07.2009)). Ведь в отношении иностранцев, временно пребывающих на территории Российской Федерации, уменьшить 20%-ный ЕСН, зачисляемый в федеральный бюджет, было не на что, поэтому он уплачивался в полном размере.

Законом о страховых взносах предусмотрен переходный период, в течение которого будут применяться пониженные страховые тарифы (табл. 3).

Таблица 3

| >Категория плательщиков | >Период | >ПФР | >ФСС РФ | >ФФОМС | >ТФОМС |

| Все плательщики страховых взносов, за исключением лиц, указанных в пп. 1 п. 1 ст. 5 Закона о страховых взносах: | 2010 г. | 20% | 2,9% | 1,1% | 2% |

| сельскохозяйственные товаропроизводители, отвечающие критериям, указанным в ст. 346.2 НК РФ, за исключением организаций и индивидуальных предпринимателей, применяющих ЕСХН, организаций народных художественных промыслов и семейных (родовых) общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования | 2010 г. | 15,8% | 1,9% | 1,1% | 1,2% |

| сельскохозяйственные товаропроизводители, отвечающие критериям, указанным в ст. 346.2 НК РФ, организации народных художественных промыслов и семейные (родовые) общины коренных малочисленных народов Севера, занимающиеся традиционными отраслями хозяйствования | 2011 - 2012 гг. | 16% | 1,9% | 1,1% | 1,2% |

| 2013 - 2014 гг. | 21% | 2,4% | 1,6% | 2,1м | |

| организации и индивидуальные предприниматели, имеющие статус резидента технико-внедренческой особой экономической зоны и производящие выплаты физическим лицам, работающим на территории технико-внедренческой особой экономической зоны | 2010 г. | 14% | 0 | 0 | 0 |

| 2011 - 2012 гг. | 16% | 1,9% | 1,1% | 1,2% | |

| 2013 - 2014 гг. | 21% | 2,4м | 1,6% | 2,1% | |

| организации и индивидуальные предприниматели, применяющие УСН | 2010г. | 14% | 0 | 0 | 0 |

| организации и индивидуальные предприниматели, уплачивающие ЕНВД (в отношении выплат и иных вознаграждений, производимых физическим лицам в связи с ведением предпринимательской деятельности, облагаемой ЕНВД для отдельных видов деятельности) | 2010г. | 14% | 0 | 0 | 0 |

| плательщики страховых взносов, производящие выплаты и иные вознаграждения физическим лицам, являющимся инвалидами I, II или III группы | 2010 г. | 14% | 0 | 0 | 0 |

| 2011 - 2012 гг. | 16% | 1,9% | 1,1% | 1,2% | |

| 2013 - 2014 гг. | 21% | 2,4% | 1,6% | 2,1% | |

| организации и индивидуальные предприниматели, применяющие ЕСХН | 2010 г. | 10,3% | 0 | 0 | 0 |

| 2011 - 2012 гг. | 16% | 1,9% | 1,1% | 1,2% | |

| 2013 - 2014 гг. | 21% | 2,4% | 1,6% | 2,1% |

"Финансовая газета", 2009, N 41 "А.Талаш К. э. н., член Палаты Налоговых консультантов

>"