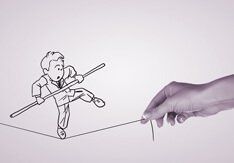

Предприниматели, которые платят НПД, не вправе иметь наемных сотрудников. Но ведение бизнеса в одиночку — сложный и трудоемкий процесс. Поговорим о том, существуют ли законные способы ведения бизнеса у самозанятых, чтобы сохранить право уплаты НПД?

Могут ли самозанятые нанимать сотрудников?

В силу пп.4 п.2 ст.4 ФЗ №422 от 27.11.2018 года плательщики НПД не вправе заключать трудовые договоры с наемными сотрудниками и выступать в качестве работодателей. Но ФНС в своем письме № АБ420/16632 от 12 октября 2020 года пояснила, что самозанятый имеет право сотрудничать с исполнителями при выполнении ряда условий.

КАК ИП НАЧАТЬ РАБОТУ С САМОЗАНЯТЫМИ?

Например, закон прямо не запрещает заключать договоры ГПХ. Какое количество помощников допустимо иметь плательщику НПД в законе не указано. Это значит, что ограничений на сегодняшний момент нет.

Если вы оказываете ремонтные услуги, являетесь копирайтером или верстальщиком, вы можете заручиться поддержкой коллеги, который выполнит часть работ за вас. То есть можно вызвать маляра, который покрасит стены, обратиться к дизайнеру, который создаст логотип, заказать услуги расшифровщика, который транскрибирует интервью и так далее.

Исполнителями по договору ГПХ могут быть:

-

другие самозанятые граждане:

-

предприниматели;

-

физлица.

Какие риски существуют при сотрудничестве с исполнителями?

Вероятность негативных последствий, а именно — выявления факта отношений по ТК РФ, зависит от того, как взаимодействуют стороны:

-

Исполнители оказывают услуги третьему лицу для личного пользования. Несмотря на то, что у заказчика есть статус плательщика НПД, получатель услуги рассматривается как физлицо. Риски в этом случае минимальные.

-

Самозанятый сотрудничает с «коллегой по цеху» (самозанятым), ИП или физлицом в рамках своей предпринимательской деятельности (либо одна из сторон является субподрядчиком по ГПХ). В этом случае риски повышаются.

По ст.ст.11 и 19.1 ТК РФ возможна переквалификация договора в трудовой, если будет доказано по факту, что отношения не соответствуют формату ГПХ. Перечень оснований переквалификации можно найти в ст.15 ТК РФ и Постановлении Пленума ВС РФ №15 от 29 мая 2018 года.

Главным признаком является постоянный характер отношений между субъектами. Стоит отметить, что практика по данному вопросу в настоящий момент отсутствует в силу того, что экспериментальный налоговый режим появился сравнительно недавно.

В силу письма ФНС РФ, отношения могут быть переквалифицированы только при выявлении нарушений. Стороны могут быть привлечены к ответственности. На сумму доходов, полученных самозанятыми в рамках трудовых отношений, будут начислены НДФЛ и страховые взносы. При реализации худшего сценария развития событий заказчик потеряет статус плательщика НПД. Избежать доначислений налогов, штрафов и пеней можно, если предоставить соответствующие расчеты.

Какие есть еще признаки отношений по ТК РФ?

В силу указанного Постановления ВС РФ к таким признакам относятся:

-

выполнение так называемой «трудовой функции» для работодателя, под непосредственным контролем и руководством самозанятого;

-

подчинение внутреннему распорядку работодателя;

-

зависимый и подчиненный характер отношений между заказчиком и исполнителем;

-

исполнение конкретной трудовой функции;

-

выполнение не определенного ТЗ, а занимание конкретной должности;

-

распространение на отношения самозанятых гарантий по НПА в сфере труда;

-

контроль выполнения каждого этапа работ;

-

выплаты сотруднику, являющиеся единственным источником заработка исполнителя (либо основным).

Если речь идет о взаимодействии с самозанятыми, то исполнители должны сами оборудовать себе рабочее место и использовать свои инструменты для выполнения ТЗ, а не рассчитывать на работодателя.

В большинстве случаев во внимание берется совокупность факторов. Кроме того, на наличие отношений по ТК РФ могут косвенно указывать следующие документы:

-

накладные, маршрутные листы и так далее;

-

кадровые документы;

-

бумаги о выплате сотруднику денежных средств (расчетные ведомости по зарплате).

Как избежать проблем при сотрудничестве с исполнителями (самозанятыми, ИП или физлицами)?

В соглашении нужно избегать формулировок и ссылок на ТК РФ. Недопустимы термины по типу: «работодатель», «трудовая функция», «зарплата» и так далее.

В договоре ГПХ можно указать:

-

закрытый перечень услуг или работ — список и техническое задание (после выполнения ТЗ составляется акт);

-

сроки выполнения работ — например, с 1 по 15 число текущего месяца;

-

сумма вознаграждения и срок его выплаты — возможна как предоплата, так и постоплата;

-

обязанность по уплате налогов — зависит от статуса субподрядчика.

Например, если самозанятый является физлицом и работает с исполнителем-физлицом, ему потребуется встать на налоговый учет как плательщику взносов в ПФР и в ФОМС (22% и 5,1% соответственно). Переводить взносы придется каждый квартал по форме КНД 1151111. При этом исполнитель сам уплачивает 13% НДФЛ.

Самозанятому ИП и того сложнее — он обязан перечислить страховые и НДФЛ, так как по отношению к подрядчику он выступает налоговым агентом. А еще придется сдавать формы 6-НДФЛ, СЗВ-Стаж, СЗВ-М и РСВ.

Самозанятых от штатных сотрудников отличает предпринимательская самостоятельность. Поэтому необходимо сотрудничать с разными исполнителями, рассчитываться за конкретный перечень работ и не продлевать договоры ГПХ постоянно (стоит делать хотя бы небольшие перерывы).