Платить налог с полученных авансов не выгодно ни заказчику, ни подрядчику. Но есть способы этого избежать.

Известно, что при получении авансовых платежей в счет предстоящих поставок товаров, выполнения работ, оказания услуг налогоплательщик обязан начислить налог на добавленную стоимость (пп. 2 п. 1 ст. 167 НК РФ). Когда речь идет о проведении строительно-монтажных работ с привлечением генподрядчика, подрядчиков и т.д., возникает ситуация, в которой каждый участник таких отношений должен заплатить налог с полученного аванса. Ситуация, прямо скажем, не совсем удобная и выгодная.

Есть, конечно, письма Минфина России (например, Письмо от 20.09.1999 N 04-03-11), в которых разъяснено, что в случае, если авансы, полученные генподрядчиком от заказчиков, перечисляются субподрядчикам в том же налоговом периоде, генподрядчику уплачивать НДС со всей суммы полученного аванса не нужно; налог уплачивается генподрядчиком только с части аванса, остающегося в его распоряжении. Однако применение таких разъяснений довольно рискованно, тем более что у налоговой службы на этот счет совсем иное мнение (см. Письмо МНС России от 24.09.2003 N ОС-6-03/994), причем оно поддержано ВАС РФ (см. Постановление Президиума ВАС РФ от 19.08.2003 N 12359/02).

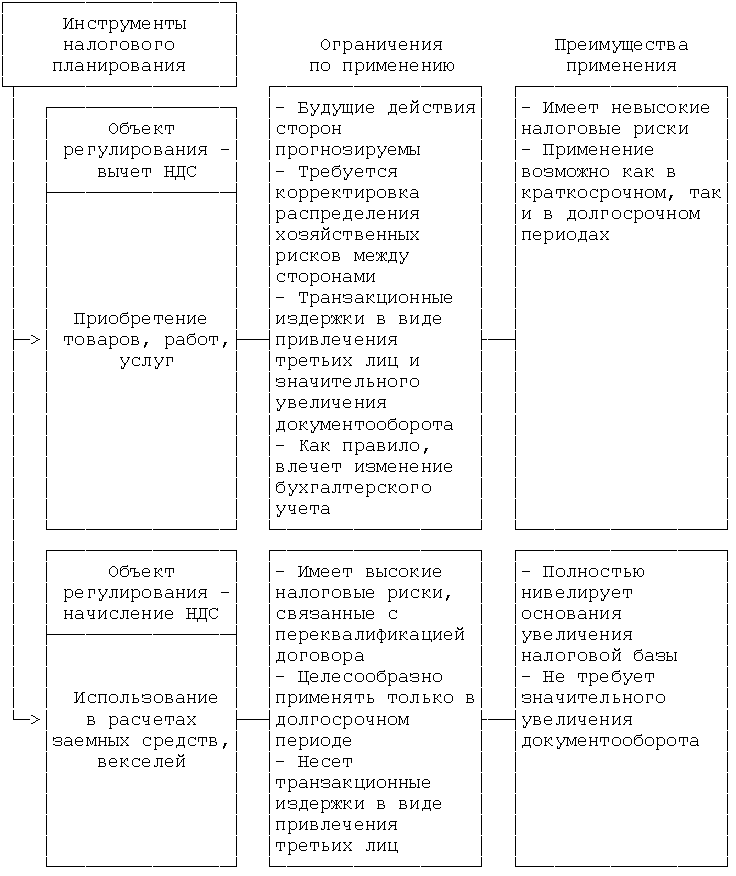

Поиск решений этой проблемы привел к возникновению разных способов налогового планирования. Одни из них связаны с вычетами НДС, а другие - с использованием в расчетах заемных средств, векселей.

Использование заемных средств

На сегодняшний день прятать авансы под займами - занятие довольно рискованное, о чем свидетельствует сформировавшаяся судебная практика (см., например, Постановление Президиума ВАС РФ от 16.09.1997 N 551/96, Постановления ФАС Уральского округа от 13.05.2003 по делу N Ф09-1336/03-АК и ФАС Северо-Западного округа от 22.10.1997 по делу N А05-3540/97-248/8). Поэтому, получая якобы "заемные средства", налогоплательщику-оптимизатору необходимо соблюдать следующие условия:

- заимодавцем не может быть сторона договора строительного подряда;

- заимодавец и заемщик не должны быть взаимозависимыми лицами;

- выдача займа и последующие действия заемщика по его распоряжению (приобретение ТМЦ, передача подрядчику (субподрядчику) и пр.) должны приходиться на разные налоговые периоды;

- сумма займа и сумма платежей по основному договору (договору строительного подряда) должны быть различны;

- в договоре займа должен быть предусмотрен размер займа и порядок его погашения (денежными средствами или иными средствами расчетов), а также проценты, порядок их исчисления и уплаты;

- исполнение сторонами договора займа должно быть документально подтверждено.

Часто, прибегая к заключению договора займа, налогоплательщик (заемщик) в подтверждение полученной суммы выдает заимодавцу вексель (как правило, собственный). В такой ситуации налоговые риски лишь возрастают, поскольку известно, как налоговые органы относятся к использованию в расчетах векселей.

Налоговые вычеты

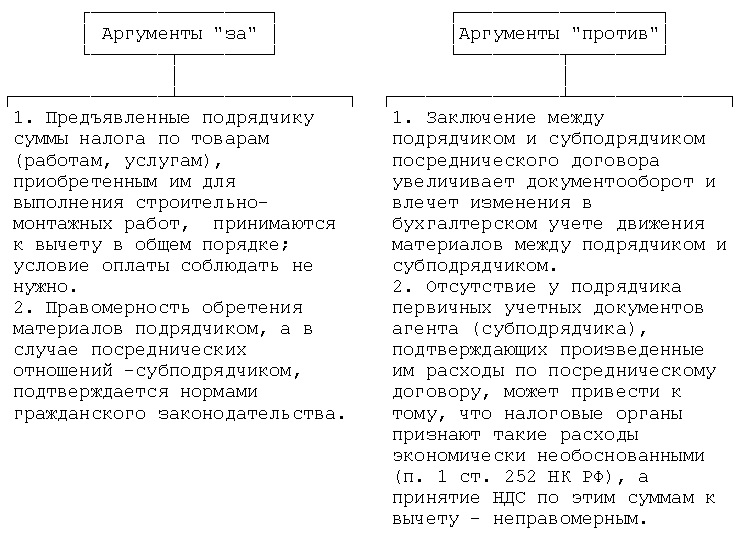

Благодаря новой редакции гл. 21 НК РФ, действующей с 1 января 2006 г., налогоплательщики теперь рискуют намного меньше. Применяя п. 6 ст. 171 и п. 5 ст. 172 НК РФ, налогоплательщики, выступающие в роли подрядчиков по договору строительного подряда, вправе в общеустановленном порядке принять к вычету суммы налога, предъявленные по товарам (работам, услугам), приобретенным после 1 января 2006 г. для выполнения строительно-монтажных работ. Условие оплаты входного НДС не является обязательным.

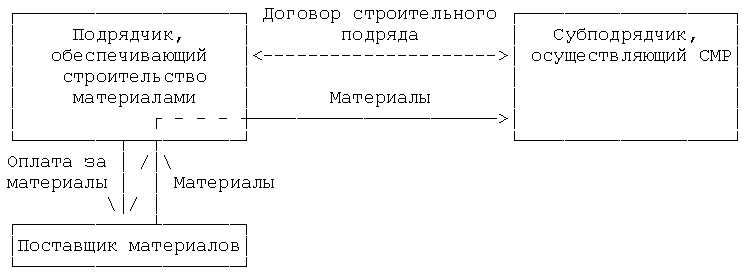

Правомерность приобретения материалов подрядчиком также подтверждается гражданским законодательством. Согласно п. 1 ст. 745 ГК РФ подрядчик обязан обеспечить строительство материалами (в том числе деталями и конструкциями) или оборудованием, если договором строительного подряда не предусмотрено, что обеспечение строительства в целом или в определенной части осуществляет заказчик.

Однако на практике не исключена ситуация, когда фактически материалы приобретаются не подрядчиком, а субподрядчиком. Для того чтобы оградить себя от претензий налоговых органов по поводу начисления НДС, подрядчик может прибегнуть к посредническому договору. Так, заключив агентский договор, субподрядчик, выступающий в роли агента, сможет приобретать необходимые ему для строительно-монтажных работ материалы по поручению подрядчика, выступающего в роли принципала, причем как от своего имени, так и от имени подрядчика. При этом приобретенные материалы будут учитываться на балансе принципала (подрядчика) с последующей передачей субподрядчику в рамках договора строительного подряда для выполнения строительно-монтажных работ.

При использовании данного способа необходимо учитывать следующее. Во-первых, потребуется внесение соответствующих изменений в договор строительного подряда, а именно изменений условий, касающихся порядка обеспечения строительства материалами (в данном случае силами подрядчика). Пересмотр условий договора неизбежно вызовет изменение документооборота и бухгалтерского учета движения материалов между подрядчиком и субподрядчиком.

Во-вторых, исполнение агентского договора возлагает на агента (субподрядчика) обязанность представлять принципалу (подрядчику) соответствующие отчеты, порядок и сроки представления которых должны быть закреплены в агентском договоре. Если агентским договором не предусмотрено иное, к отчету агент должен прилагать необходимые доказательства расходов, которые он произвел за счет принципала (ст. 1008 ГК РФ). Стороны могут решить, что представление таких доказательств не требуется, но тогда у принципала возникнут налоговые риски. Отсутствие первичных учетных документов агента, подтверждающих произведенные им расходы за счет принципала (возмещаемые принципалом), может привести к тому, что налоговые органы не признают расходы экономически обоснованными (п. 1 ст. 252 НК РФ), а также посчитают неправомерным принятие НДС к вычету по этим суммам (см., например, Письма УФНС России по г. Москве от 08.12.2004 N 24-11/79072, от 24.03.2004 N 24-11/21011).

"Налоговые споры", 2006, N 12

А.А.Яковлева К. э. н., член Палаты налоговых консультантов