4 декабря 2014 г. Президент РФ в Послании Федеральному собранию отметил, что «нужно окончательно закрыть и перевернуть офшорную страницу в нашей истории». Эта страница уже перевернута, поскольку 24 ноября 2014 г. подписан антиофшорный закон (Федеральный Закон от 24.11.2014 г. №376-ФЗ, далее по тексту - Закон №376-ФЗ) в самом жестком варианте. О том, что ожидает собственников офшорных компаний, каковы новые обязанности контролирующих лиц и санкции за их неисполнение, проанализируем в настоящей статье.

Прежде чем перейти к анализу положений антиофшорного закона, вкратце обозначим факторы для его принятия. Основной фактор, послуживший толчком для принятия антифшорного закона - это возврат капитала (в виде налогов) от использования офшорных компаний на территорию РФ. По оценкам российских парламентариев реализация Закона №376-ФЗ позволит пополнить казну на 20 млрд рублей в год.

Поэтому первостепенной задачей закона является перевод налоговой базы офшорных компаний на территорию РФ. Закон вступит в силу с 1 января 2015 года.

Сразу отметим, что принятый Закон изобилует множеством сложных конструкций, в нем приведены новые для налогоплательщика понятия. Один из авторов этого Закона (первый заместитель председателя Госдумы по экономической политике М.Емельянов) признался, что «…закон получился очень сложным, казуистическим, его не так просто популярно объяснить».

Понятие офшоров

Понятие «оффшор» заимствовано из английского языка (offshore) и дословно переводится как «вне границ». Впервые на законодательном уровне понятие офшорной зоны появилось в налоговом законодательстве с 1 января 2008 г. благодаря поправкам в НК РФ, внесенным Федеральным законом от 16.05.2007 г. №76-ФЗ.

И в этом же году был утвержден перечень таких офшорных зон (приказ Минфина РФ от 13.11.2007 г. №108н).

В первую очередь, использование оффшоров позволяло собственникам бизнеса существенно экономить на налогах, поскольку прибыль большинства используемых российскими предпринимателями иностранных компаний либо не облагается налогами либо налогообложение осуществляется по налоговой ставке гораздо ниже, чем в РФ.

Немаловажным обстоятельством, делающим привлекательным использования офшоров, также являлась возможность сокрытия собственника бизнеса (т.е. обеспечивалась имущественная безопасность).

Понятие контролируемых иностранных компаний и контролируемых лиц

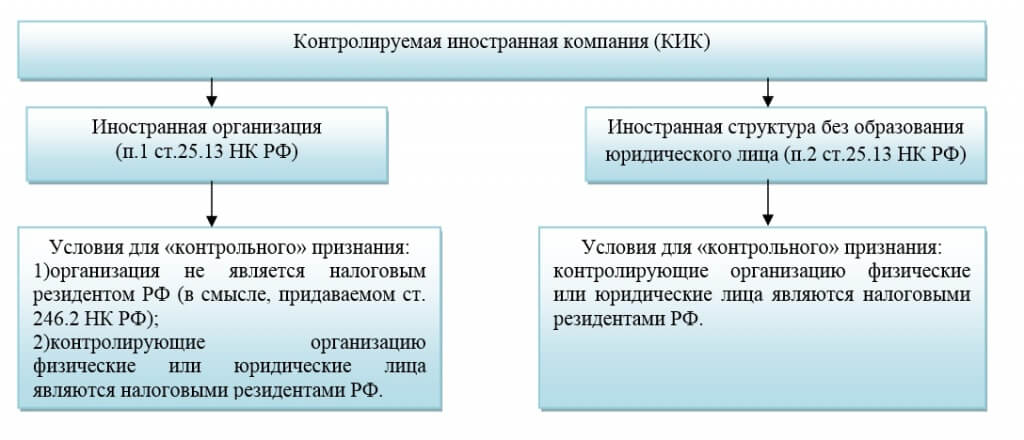

Закон №376-ФЗ оперирует понятиями контролируемых иностранных компаний и контролируемых лиц. Условия для признания иностранной компании в качестве контролируемой представим в виде схемы:

Иностранная структура без образования юридического лица представляет собой организационную форму, созданную в соответствии с местными законами иностранного государства без образования юридического лица (например, фонд, партнерство, товарищество, траст, иная форма осуществления коллективных инвестиций и (или) доверительного управления). Такая структура, согласно местному закону, действующему в иностранном государстве, вправе осуществлять деятельность, направленную на извлечение дохода (прибыли) в интересах своих участников (пайщиков, доверителей или иных лиц) либо иных бенефициаров (абз. 7 п. 2 ст. 11 НК РФ).

Законодателем не зря введена такая конструкция, поскольку в некоторых государствах есть такие структуры, которые имеют право вести хозяйственную деятельность без образования юридического лица. И чтобы закрыть возможную лазейку для вывода прибыли из-под налогообложения, законодателем отнесены к КИК подобные иностранные структуры.

Какие лица являются контролирующими? Возможные варианты контроля показаны на схеме:

Расчет доли участия физических и юридических лиц в организации осуществляется по правилам ст.105.2 НК РФ.

ПРИМЕР №1

Физическое лицо - налоговый резидент РФ владеет 60% уставного капитала организации В, которой принадлежит 50% акций организации С. Организация С является иностранной компанией.

Доля косвенного физического лица в организации С через организацию B будет равна 30% (0,6 х 0,5 х 100%). Следовательно, физическое лицо будет являться контролирующим лицом организации С.

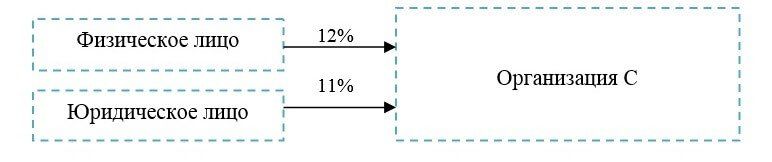

ПРИМЕР №2

Владельцами иностранной организации С являются:

- физическое лицо - налоговый резидент РФ владеет 12% уставного капитала;

- юридическое лицо - налоговый резидент РФ владеет 11% уставного капитала;

Суммарная доля участия: 50% < (12% + 11%).

Таким образом, несмотря на то, что отдельные доли участия физического и юридического лица в иностранной компании С превышают 10%, по совокупности долей участники С не являются по отношению к ней контролирующими лицами.

В налоговое законодательство впервые введено в качестве самостоятельного основания для признания лиц контролируемыми понятие «осуществление контроля над организацией (иностранной структурой без образования юридического лица)». Это понятие корреспондирует с возможностью оказания определяющего влияния на принимаемые решения подконтрольной иностранной организации в части распределения чистой прибыли (т.е. после налогообложения). В п.5 ст.25.13 НК РФ обозначены причины такого контроля как для организаций, так и для структур без образования юридического лица:

| Осуществление контроля | |

| над иностранной организацией в силу | над иностранной структурой без образования юридического лица в силу |

|

действия законодательства иностранного государства или договора между ее участниками (пайщиками, доверителями или иными лицами) либо иными бенефициарами. То есть контроль может возникнуть не только у так называемых титульных владельцев акций, но и у бенефициаров (к которым относятся физические лица, владеющие прямо или косвенно через третьих лиц в капитале иностранной структуры). |

Установленные критерии осуществления контроля над организацией в иных случаях являются расплывчатыми, что не может не вызывать споров в будущем.

ПРИМЕР №3

Юридическое лицо - налоговый резидент РФ является учредителем (с долей участия 15%) частного фонда, зарегистрированного в Лихтенштейне. Учредительными документами фонда не предусмотрена возможность участия учредителя в принятии решений о распределении полученного чистого дохода. Формально такое юридическое лицо - налоговый резидент РФ не подпадет под контролирующее лицо ни по одному из приведенных оснований (п.3, п.5 ст.25.13 НК РФ).

Однако на практике такой подход может стать причиной споров между участниками иностранных компаний и налоговыми органами. А как сложится арбитражная практика, покажет время.

Статьей 3 Закона №376-ФЗ предусмотрен переходный период в части вступления в силу отдельных положений Закона. Так, в период с 01 января 2015 г. по 31 декабря 2015 г. включительно для признания лиц контролируемыми, доля их участия в организации (иностранной структуре без образования юридического лица) должна составлять свыше 50% (п.1 ст.3 Закона №376- ФЗ).

Понятие налоговых резидентов

Понятие «налоговые резиденты РФ» трактуется в более широком значении для целей применения законодательства КИК по сравнению с ныне действующим (ст.246.2 НК РФ):

| Налоговые резиденты РФ | ||

| российские организации | иностранные организации | |

| если предусмотрено международным договором по вопросам налогообложения | если местом фактического управления является РФ (если иные правила не прописаны международным договором по вопросам налогообложения) | |

Таким образом, иностранная организация может быть признана налоговым резидентом РФ не только в силу условий международного договора с РФ по вопросам налогообложения, но и по месту ее фактического управления.

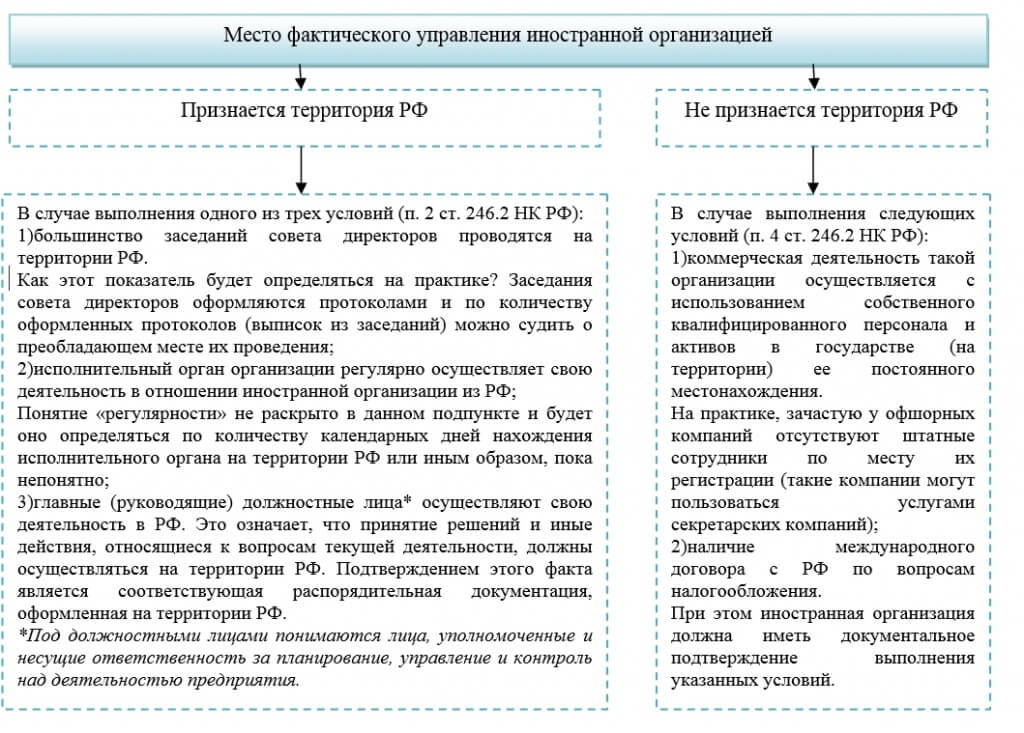

В п.2-5 ст.246.2 НК РФ приведены условия для признания территории РФ местом управления иностранной организацией. Покажем их на схеме:

Однако из приведенных правил есть исключения.

Так, в случае невыполнения условий, предусмотренных пп.1 и 2 п.2 ст.246.2 НК РФ, либо невыполнении одного из них, территория РФ признается местом фактического управления организации, если бухгалтерский или управленческий учет (за исключением подготовки консолидированной финансовой отчетности) либо делопроизводство либо оперативное управление персоналом ведется в РФ (п.5 ст. 246.2 НК РФ).

А такие виды деятельности как подготовка решений по вопросам, относящимся к компетенции общего собрания акционеров, к проведению совета директоров, а также осуществление иностранной организации отдельных функций (например, планирование, бюджетирование, подготовка и составление консолидированной финансовой отчетности, внутренний аудит и внутренний контроль) не могут рассматриваться в качестве осуществления фактического управления иностранной организацией в РФ (п. 3 ст. 246.2 НК РФ).

В качестве альтернативы КИК законодатель предлагает иностранной компании, осуществляющей деятельность в РФ через обособленное подразделение, в добровольном порядке признать себя налоговым резидентом РФ (п.7 ст. 246.2 НК РФ).

Что это означает на практике? Если такая организация признает себя налоговым резидентом РФ, то у нее возникает обязанность уплачивать налоги, предусмотренные законодательством РФ.